Данные показывают, что биткоин в последнее время был более стабильным, чем золото, DXY, Nasdaq и S&P 500, вот что, как показывает история, может последовать дальше.

Пятидневная волатильность биткоина упала ниже, чем у золота, DXY, Nasdaq и S&P 500

Согласно последнему еженедельному отчету Arcane Research , BTC был более стабильным, чем эти активы, в течение рекордного периода времени в этом году. «Волатильность» — это индикатор, который измеряет отклонение дневной доходности от среднего значения для биткоина.

Когда значение этой метрики высокое, это означает, что криптовалюта регистрирует более высокую доходность по сравнению со средним значением, что позволяет предположить, что в последнее время монета подвергалась более высокому торговому риску. С другой стороны, низкие значения означают, что в последние дни не было каких-либо значительных колебаний цены, что свидетельствует об усталости рынка.

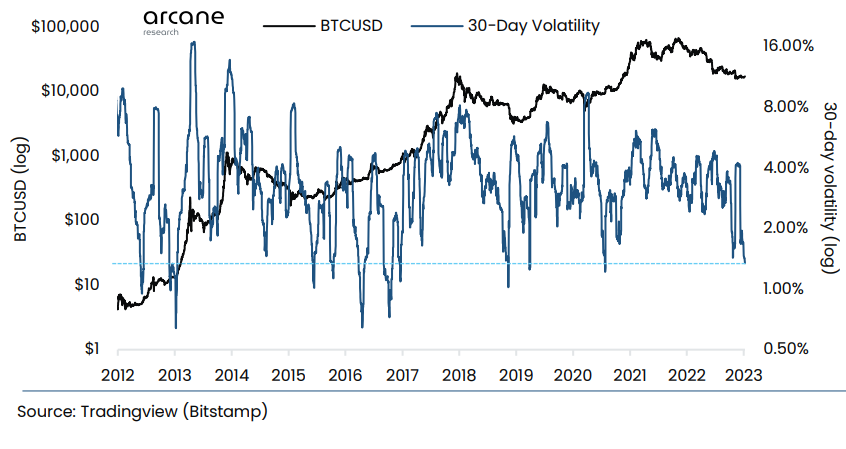

Теперь вот график, показывающий тенденцию 30-дневной волатильности биткоина на протяжении всей его истории:

Как показано на графике выше, 30-дневная волатильность биткоина в настоящее время находится на очень низком уровне, поскольку в последние недели цена в основном торговалась в боковом диапазоне. Текущие значения индикатора являются самыми низкими с 2020 года, но они все же выше некоторых минимумов предыдущих медвежьих рынков.

Одним из последствий этого недавнего бокового движения стало то, что BTC стал более стабильным, чем такие активы, как золото, DXY, Nasdaq и S&P 500. Чтобы сравнить волатильность этих активов друг с другом, в отчете использовалась 5-дневная волатильность ( а не 30-дневный или 7-дневный).

В приведенной ниже таблице показаны периоды жизни BTC, когда 5-дневная волатильность криптовалюты была одновременно ниже, чем у всех этих традиционных активов.

Как видно из таблицы, было всего несколько случаев, когда 5-дневная волатильность Биткойна была ниже, чем у золота, DXY, Nasdaq и S&P 500 одновременно. В отчете такие случаи обозначены как периоды «сжатия относительной волатильности».

Похоже, что до последней полосы максимальная продолжительность этого тренда составляла всего 2 дня подряд. Это означает, что текущий период сжатия относительной волатильности уже является самым продолжительным в истории монеты.

Еще одним интересным фактом в таблице является общая доходность биткоина, которая наблюдалась в течение 30-дневного периода после первой даты сжатия волатильности в каждом из этих случаев. Помимо одного случая (29 сентября 2022 г.), все остальные периоды сжатия волатильности сменились высокой волатильностью цены и высокой доходностью.

Теперь еще неизвестно, будет ли подобная модель следовать и на этот раз, когда биткоин переживает дикие следующие 30 дней после этого серьезного падения цены.

Цена биткоина

На момент написания статьи биткоин торгуется около $17 400, что на 3% больше за последнюю неделю.